PEMEX puede transformar coque de petróleo, lodos aceitosos, catalizadores gastados y agua congénita en energía, materias primas y ahorros operativos. Te explico la ruta técnica (gasificación y pirólisis), la regulación aplicable y un modelo de alianzas para acelerar proyectos de valorización 2025–2028.

PEMEX ya produce coque de petróleo (petcoke) y otros residuos con alto poder calorífico. Con gasificación avanzada y pirólisis puede convertirlos en electricidad, hidrógeno, vapor de proceso y subproductos valiosos (azufre elemental, metales recuperados), cumpliendo la LGPGIR y la NOM-098 para emisiones. En 2024 la refinería Olmeca (Dos Bocas) comenzó a generar y exportar coque; además, el coquizador de Tula se prevé operativo (lo que aumenta la oferta de petcoke). Estos flujos, hoy subaprovechados o vendidos a bajo precio a cementeras, pueden integrarse en proyectos “residuos→energía” y “residuos→materias primas” con retornos sólidos si se diseñan bajo esquemas de coinversión público-privada.

Coque de petróleo: PEMEX reconoce usos tradicionales como combustible en cementeras y agente reductor en metalurgia; estudios locales documentan que el coque de Cadereyta se ha consumido sobre todo en cemento (CEMEX). Ventaja: PCI alto. Reto: azufre y metales.

Lodos aceitosos & recortes: son la mayor fracción de RP de la industria petrolera; PEMEX reporta que “lodos aceitosos, sosas gastadas, clorohidrocarburos y residuos impregnados” concentran ~86% de sus RP. Hoy se co-procesan/incineran o se tratan para disposición.

Catalizadores gastados (Ni-Mo/Co-Mo, FCC): contienen Mo, Ni, V recuperables vía hidrometalurgia/roasting, con valor económico significativo.

Agua congénita (produced water): la NRF-104-PEMEX establece requisitos para su tratamiento y reúso; PEMEX contrata tratamiento químico y sistemas de proceso conforme a norma.

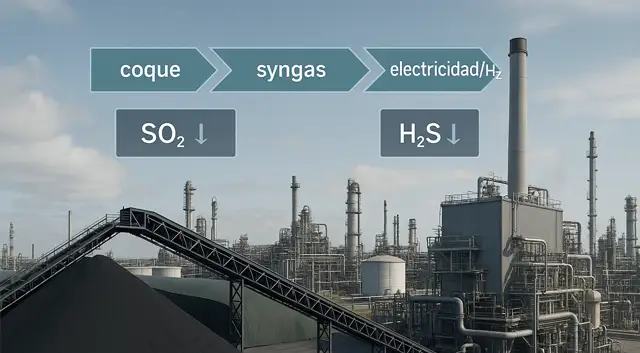

La IGCC “limpia antes de quemar”: el syngas se desulfuriza en alta presión (captura de H₂S/COS) con eficiencias >99%, habilitando potencia eléctrica y/o producción de H₂ con emisiones de SO₂ y partículas muy inferiores a combustión directa. Hay amplia literatura y demostraciones DOE/NETL.

Usos del syngas

Electricidad (CC) y vapor (CHP).

Hidrógeno para hidrotratamiento/desulfuración.

Químicos (metanol, ammonia) vía síntesis posterior.

Ventaja ambiental: el S sale como H₂S/COS y se transforma en azufre elemental o ácido sulfúrico (venta).

Para lodos aceitosos y corrientes sólidas impregnadas, la pirólisis (u otras rutas termoquímicas como plasma) genera aceite de pirólisis, gas combustible y char estabilizado, reduciendo volumen/peligrosidad con eficiencias de destrucción reportadas muy altas en estudios mexicanos (e.g., plasma).

Marco normativo: LGPGIR como ley marco; NOM-098 regula incineración y límites de emisión (aplicable a coprocess/incineración, y referencia de control para térmicos con combustión). Además, NOM-086 fija especificaciones de combustibles fósiles.

Oferta de petcoke en México: Olmeca (Dos Bocas) comenzó a producir coque en 2024 y realizó envíos a India; Tula prevé coquizador operativo (incremento de coque nacional). Estas adiciones elevan el potencial de valorización in-country, en vez de exportar o vender a granel.

Demanda cementera: la cementera mexicana utiliza coque como combustible desde hace décadas; CEMEX y el sector reportan alto uso de petcoke y alternos (SRF), pero con presión regulatoria por emisiones. Integrar gasificación y coproducción puede desplazar combustión directa y bajar la huella.

Precios de referencia: en 2025 el coque alto azufre FOB USGC transó en la franja de USD ~$70–80/t (reportes Argus de muestra), mientras reportes generales muestran rangos más altos para calidades/no mercados (ojo al grado). Estas referencias ilustran que vender coque crudo captura menos valor que gasificar y vender kWh/H₂ + azufre.

No encontramos una cifra oficial publicada con ese monto exacto; la usamos como meta de cartera y la desagregamos en un escenario base razonado (orden de magnitud), combinando señales públicas de PEMEX sobre circularidad y planes 2025–2035:

2 módulos IGCC (coque) con cogeneración y recuperación de azufre – US$1,200–1,400 M (dos sitios SNR).

6 plantas de pirólisis/termólisis para lodos aceitosos (100–150 kt/año c/u) – US$500–700 M.

Reúso de agua congénita (12 instalaciones medianas con MBR/RO y paquetes químicos) – ~US$400–600 M en conjunto, bajo normas NRF-104/NOM.

Recuperación de metales de catalizadores gastados (hidrometalurgia) – US$150–250 M en upgrades/contratos.

Nota: el caso de negocio mejora si el H₂ del coque sustituye gas importado en hidrotratamiento y si el azufre elemental se monetiza. La ventaja ambiental proviene de desulfurización previa del syngas (vs. poscombustión).

Coque→Syngas (IGCC): electricidad/H₂ + azufre elemental; reducción de SO₂/PM vs. combustión.

Lodos aceitosos→aceite/gas/char (pirólisis o plasma) con destrucción de compuestos y estabilización; cumplimiento NOM-098/NOM-086.

Catalizadores→metales (Ni, Mo, V) mediante lixiviación/precipitación; retorno económico y circularidad.

Agua congénita→reúso (MBR/RO/químicos) con reducción de descargas y agua fresca; norma NRF-104-PEMEX como guía.

No hay un comunicado público reciente que anuncie una planta PEMEX+Veolia específica de produced water; sin embargo, PEMEX contrata tratamiento químico y sistemas para agua congénita conforme a NRF-104, y Veolia aporta capacidades probadas en produced water y en WtE en México (ej. contrato de CDMX). Un acuerdo marco PEMEX-proveedor (EPC+O&M con KPIs de reúso) es totalmente factible y aceleraría metas de circularidad.

Cómo luce el modelo

Tecnología: separación primaria, flotación DAF, MBR con membranas, RO, pulido y manejo de salmueras; paquete químico Hydrex y servicios móviles de agua para ramp-ups.

KPIs: % de reúso interno, costo US$/m³ vs. agua fresca, reducción de descargas NOM-002/003, disponibilidad >98%.

Financiamiento: contrato a 10–16 años con pagos por m³ tratado/reusado y cláusulas de desempeño.

Emisiones/aceptabilidad social (coque/cementeras): optar por gasificación en vez de combustión; capturar S antes de turbina; reportar conforme NOM-098.

Volatilidad del precio del petcoke: priorizar valor por kWh/H₂ y no por tonelada de coque; contratos de offtake.

Permisos: alinear LGPGIR y normas de combustibles/emisiones desde ingeniería básica.

Gasificación de coque (potencia/H₂ + recuperación de S).

Coproducción de vapor y electricidad (CHP) con syngas integrado a refinería.

Pirólisis/termólisis de lodos aceitosos.

Co-procesamiento controlado en cemento (para fracciones no aptas a pirólisis).

Recuperación de metales de catalizadores (Ni, Mo, V).

Tratamiento y reúso de agua congénita (MBR/RO/químicos).

Valorización de azufre elemental/ácido sulfúrico del tren Claus.

Integración de residuos plásticos/RSU en SRF o gasificación complementaria.

El Plan de Trabajo 2025–2030 y el Plan Estratégico 2025–2035 de PEMEX mencionan economía circular y dan cabida a inversión y asociaciones para la transición. La ventana 2025–2028 es ideal para lanzar la primera ola de proyectos.

Todos los campos son obligatorios *